Was bedeutet Vorabpauschale?

Die Vorabpauschale ist eine vorweggenommene Besteuerung von künftigen Wertsteigerungen bei Investmentfonds und ETF. Sie dient dazu, eine Mindestbesteuerung beim Anleger sicherzustellen, auch wenn der Fonds Erträge nicht ausschüttet, sondern direkt wieder investiert (Thesaurierung). Damit wird verhindert, dass Steuern auf Gewinne unbegrenzt aufgeschoben werden.

Wie funktioniert die Vorabpauschale in der Praxis?

Die Vorabpauschale wird immer am Anfang eines Kalenderjahres (meist im Januar) für das vorangegangene Jahr berechnet und vom Verrechnungskonto deines Depots abgebucht. Die Bank berechnet dabei einen fiktiven Ertrag (den Basisertrag), der sich am aktuellen Zinsniveau der Bundesbank orientiert. Nur wenn dein Fonds im letzten Jahr tatsächlich im Wert gestiegen ist, wird diese Steuer fällig.

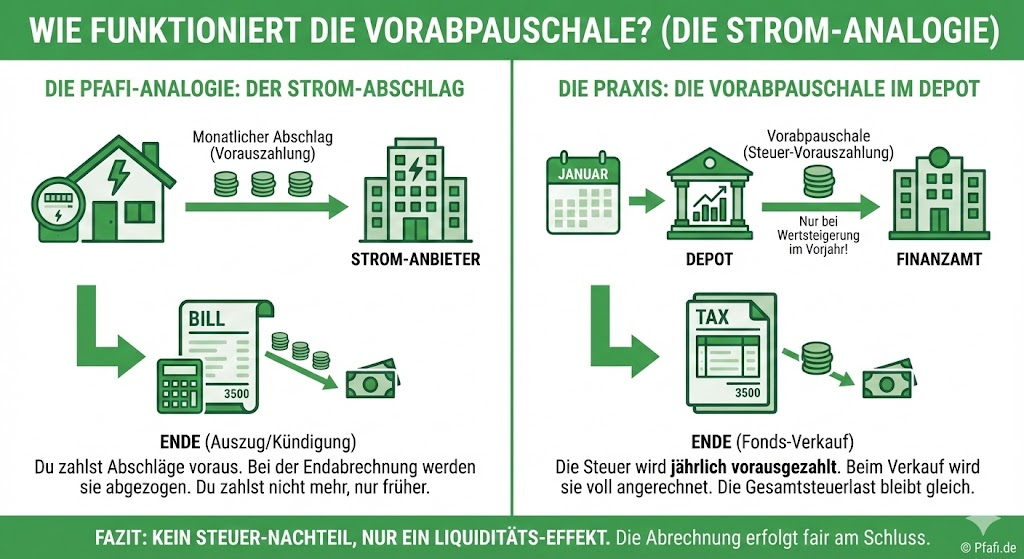

Die Pfafi-Analogie: Der Abschlag beim Strom Stell dir dein Depot wie deinen Stromverbrauch vor. Du zahlst monatliche Abschlagszahlungen (Vorabpauschale) an deinen Anbieter (Finanzamt). Am Ende, wenn du ausziehst oder den Vertrag kündigst (deinen Fonds verkaufst), wird genau abgerechnet. Deine bereits gezahlten Abschläge werden dann von der finalen Rechnung abgezogen. Du zahlst also nicht mehr Steuern, du zahlst sie nur früher.

Vorabpauschale berechnen – gratis Rechner

Vorabpauschale-Rechner

Planung für das Steuerjahr 2025 (Zahlung 2026)Prüfe jetzt deinen Freistellungsauftrag, um diesen Betrag ggf. direkt abzudecken!

Warum ist die Vorabpauschale für Anleger wichtig?

- Liquiditäts-Check zum Jahreswechsel: Für das Jahr 2025 (fällig im Januar 2026) musst du Liquidität auf dem Verrechnungskonto einplanen. Bei 10.000 € in einem Aktien-ETF werden rund 33 € Steuer fällig. Bei einem 100.000 € Depot sind das bereits 330 €, die im Januar bereitstehen müssen.

- Freistellungsauftrag: Die Vorabpauschale kann mit deinem Freistellungsauftrag (Sparer-Pauschbetrag) verrechnet werden. Wer diesen klug nutzt, zahlt für kleine und mittlere Depots oft gar keine Vorabpauschale.

- Steuerliche Anrechnung: Keine Sorge, es gibt keine Doppelbesteuerung. Jede gezahlte Vorabpauschale wird beim späteren Verkauf deines Fonds vom tatsächlichen Gewinn abgezogen (keine Steuerberatung).

Worauf du achten solltest

- Das leere Verrechnungskonto: Das ist der häufigste Fehler. Ich sage es klar: Sorge dafür, dass im Januar ein paar hundert Euro Puffer auf dem Konto liegen. Ein überzogenes Konto kostet Zinsen, oder die Bank schickt eine Fehlermeldung ans Finanzamt.

- Mythos "Steuerfalle": Viele Finanz-Influencer stellen die Vorabpauschale als Renditekiller dar. Das ist Quatsch. Der Zinseszinseffekt bleibt bei thesaurierenden Fonds trotz Vorabpauschale meist attraktiver als bei ausschüttenden Fonds.

- Werkzeug vs. Bauplan: Die Vorabpauschale ist ein steuerliches Detail (Werkzeug). Wer seine Strategie nur nach der Steuer ausrichtet, betreibt "Dummheit durch Optimierungswahn". Die Lösung ist ein Intelligentes Fondsdepot, bei dem die Steuerlast nur ein Teil der gesamten Architektur ist.

Steuer-Blindflug stoppen

Hast du deinen Freistellungsauftrag für die nächste Vorabpauschale schon optimiert? Lass uns prüfen, ob dein Depot steuerlich und strategisch auf Kurs ist.

Kurz zusammengefasst

Die Vorabpauschale ist eine jährliche „Steuer-Abschlagszahlung“ auf Fondsgewinne, die vor allem bei thesaurierenden ETFs wichtig ist und eine solide Liquiditätsplanung auf dem Verrechnungskonto erfordert.